|

La legge di bilancio per il 2023 proroga per un altro anno, fino al 31 dicembre 2023, confermandone i contenuti e la disciplina, il credito d’imposta per investimenti destinati a strutture produttive nelle Regioni del Mezzogiorno. Il bonus Mezzogiorno concede un vantaggio fiscale in termini di crediti d’imposta destinato alle imprese che acquisiscono beni strumentali nuovi nell’ambito di un progetto di investimento iniziale nelle strutture produttive ubicate nelle zone assistite delle Regioni Campania, Puglia, Basilicata, Calabria, Sicilia, Sardegna, Molise e Abruzzo. Con l’ultima legge di bilancio (art. 1 commi 265-266 della L. 197/2022) è stata prevista una proroga fino al 2023, unitamente alla conferma dei requisiti per poterne fruire. L’agevolazione si applica agli investimenti in beni materiali strumentali nuovi classificati nelle voci B.II.2 e B.II.3 dell’attivo di Stato patrimoniale. In particolare, si tratta degli investimenti relativi all’acquisto, anche mediante locazione finanziaria, di macchinari, impianti e attrezzature varie destinati a strutture produttive già esistenti o che vengono impiantate nel territorio destinati:

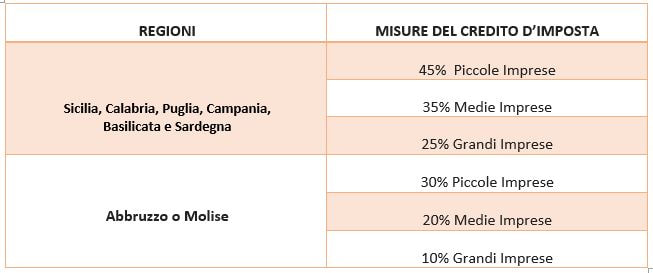

È importante, dunque, verificare gli aspetti che permettono di rientrare nel bonus Mezzogiorno, soprattutto con riferimento all’inclusione dello stesso in un progetto di investimento iniziale o ampliamento (su tale concetto l’Agenzia ha fornito chiarimenti nella circ. Agenzia delle Entrate 3.8.2016 n. 34 e all’ubicazione della struttura produttiva. La misura del credito è così strutturata: Per completezza, la legge di bilancio 2023 (art. 1, commi 267-270, L. n. 197/2022) proroga al 2023 anche i seguenti altri crediti per il Mezzogiorno

Per ulteriori informazioni

0 Comments

Per la decima volta in 32 anni cambia la soglia massima per i pagamenti in contanti. Dal 1° gennaio 2023 il limite sale a 5.000 euro, per la precisione a 4.999,99 euro. Si tratta di un notevole ampliamento rispetto al 2022: fino al 31 dicembre infatti il tetto era 1.999,99 euro

Il ministero parla di soglia che si applica ai trasferimenti di denaro tra “soggetti diversi”. Con questi termini, il legislatore vuol far riferimento a entità giuridiche distinte La soglia massima per i pagamenti in cash non si può superare per il trasferimento di denaro contante in euro/valuta estera; trasferimento di titoli al portatore in euro/valuta estera e libretti di deposito bancari/postali al portatore. Sono vietati i pagamenti frazionati, cioè quei pagamenti che, divisi con una certa cadenza, superano i 5.000 euro. Per esempio: Il limite si applica ai trasferimenti di denaro intercorsi tra due società, o tra il socio e la società di cui questi fa parte, o tra società controllata e società controllante, o tra legale rappresentante e socio o tra due società aventi lo stesso amministratore, o ancora tra una ditta individuale e una società, nelle quali le figure del titolare e del rappresentante legale coincidono, per acquisti o vendite, per prestazioni di servizi, per acquisti a titolo di conferimento di capitale, o di pagamento dei dividendi Come spiega il Ministero, se si supera il tetto al contante sono sanzionati entrambi i soggetti che hanno effettuato il trasferimento, ovvero colui che effettua la dazione di denaro ma anche quello che la riceve, in quanto con il suo comportamento ha contribuito a eludere e vanificare il fine della legge Riguardo alla possibilità di versare o prelevare contante in banca oltre la soglia dei 5.000 euro, il Tesoro chiarisce che “non esiste alcun limite al prelevamento o versamento per cassa in contanti dal proprio conto corrente in quanto tale operatività non si configura come un trasferimento tra soggetti diversi”: pertanto è consentito sia versare che prelevare più di tale limite. Per evitare di essere sanzionati e rispettare il tetto al contante: è possibile effettuare il pagamento in modalità mista, ovvero una parte in cash e l’altra tramite strumenti tracciabili. Il trasferimento in contanti dovrà essere inferiore alla soglia consentita, oltre la quale è obbligatorio l’utilizzo di strumenti di pagamento tracciabili Per esempio: Per un pagamento di 7.000 euro, dal 1° gennaio 2023 si potrà pagare una quota in contanti fino a 4.999,99 euro e il resto tramite carta di credito o bonifico. Le multe per chi non rispetta il tetto dovrebbero essere di 1.000 euro per i privati cittadini e tra 3.000 e 15.000 euro per i professionisti. La “Legge di Bilancio 2023” (Legge n. 197/2022), recante "Bilancio di previsione dello Stato per l'anno finanziario 2023 e bilancio pluriennale per il triennio 2023-2025”, ha stabilito importanti novità in materia di riscossione.

La disposizione normativa prevede la Definizione agevolata dei carichi affidati all’Agente della riscossione dal 1° gennaio 2000 al 30 giugno 2022 e lo “Stralcio” dei debiti di importo residuo fino a mille euro, affidati all’Agente della riscossione dal 1° gennaio 2000 al 31 dicembre 2015.

La disposizione prevede la facoltà, per il contribuente, di estinguere i debiti iscritti a ruolo senza corrispondere le somme affidate all’Agente della riscossione a titolo di interessi e sanzioni, interessi di mora nonché il cd. aggio. Sono da considerare nell’importo dovuto le somme a titolo di capitale e le spese per le procedure esecutive e i diritti di notifica. Per quanto riguarda le sanzioni amministrative, comprese quelle per violazioni del Codice della Strada (tranne le sanzioni irrogate per violazioni tributarie o per violazione degli obblighi relativi ai contributi ed ai premi dovuti agli enti previdenziali), la “Definizione” si applica limitatamente agli interessi, comunque denominati, e alle somme maturate a titolo di aggio Per aderire alla Definizione agevolata, entro il 30 aprile 2023, il contribuente deve presentare una dichiarazione di adesione esclusivamente in via telematica. È possibile pagare gli importi:

In caso di omesso ovvero insufficiente o tardivo versamento, superiore a cinque giorni, anche di una sola rata, la Definizione agevolata risulta inefficace e i versamenti effettuati sono considerati a titolo di acconto sulle somme dovute. Non rientrano nel beneficio della Definizione agevolata alcune tipologie di carichi, esclusi in ragione della loro natura, e in particolare quelli riferiti a:

L’importo viene calcolato dalla data di entrata in vigore della Legge ed è comprensivo di capitale, interessi per ritardata iscrizione a ruolo e sanzioni. La norma stabilisce che, per gli enti creditori diversi dalle amministrazioni statali, dalle agenzie fiscali e dagli enti pubblici previdenziali:

Dalla data di entrata in vigore della Legge e fino alla data dell’effettivo annullamento, stabilito dalla norma al 31 marzo 2023, è sospesa la riscossione dei debiti ricompresi nell’ambito applicativo dello “stralcio” compresi quelli iscritti a ruolo da enti creditori diversi dalle amministrazioni statali, dalle agenzie fiscali e dagli enti pubblici previdenziali. Si precisa, infine, che la misura relativa allo “Stralcio” fino a mille euro non trova applicazione per le seguenti tipologie di carichi affidati all’Agente della riscossione:

Unica domanda entro il 30 novembre per i bonus 200 e 150 euro destinati ai professionisti in gestione separata e autonomi delle gestioni speciali

Dopo la pubblicazione dell'atteso decreto sul bonus 200 euro per professionisti e autonomi sotto i 35mila euro INPS ha già pubblicato le istruzioni operative per le domande relative ai propri iscritti (I professionisti iscritti alle Casse devono invece rivolgersi direttamente al proprio ente di riferimento). La novità importante è che il nuovo decreto aiuti ter, pubblicato il 21 settembre 2022 ha accordato un bonus aggiuntivo agli stessi beneficiari, se rientranti nella soglia di 20 mila euro. La circolare chiarisce quindi che i beneficiari che rientrino in entrambi i limiti reddituali riceveranno in ununica erogazione entrambe le indennita ovvero:

Nella circolare l'istituto precisa meglio le categorie beneficiarie del bonus che sono 1. artigiani ed esercenti attività commerciali; 2. coltivatori diretti, coloni e mezzadri; 3. pescatori autonomi; 4. liberi professionisti in Gestione separata. ATTENZIONE sono inclusi anche coadiuvanti e coadiutori delle gestioni artigiani, commercianti e coltivatori diretti, per i quali fa fede il reddito 2021 del titolare REQUISITI:

La conversione in legge del D.L. 36/2022 conferma alcune importanti novità riguardanti il popolo delle partite Iva: vengono apportate modifiche alla disciplina dei pagamenti elettronici ed ampliato il novero dei soggetti obbligati ad emettere la fattura in formato elettronico. In particolare, l’articolo 18, comma 1, stabilisce l’obbligo per i soggetti che effettuano l’attività di vendita di prodotti e di prestazione di servizi, anche professionali, di accettare i pagamenti effettuati con strumenti elettronici, pena l’applicazione di sanzioni. Pertanto, a decorrere dal 30 giugno 2022 i soggetti che effettuano l’attività di vendita di prodotti e di prestazione di servizi, anche professionali, sono tenuti ad accettare i pagamenti effettuati attraverso carte di pagamento, relativamente ad almeno una carta di debito, una carta di credito e alle carte prepagate (c.d. obbligo di POS). Nella sostanza la norma anticipa al 30 giugno 2022 (rispetto al 1° gennaio 2023) l’entrata in vigore delle sanzioni per mancata accettazione dei pagamenti elettronici oltre che con le carte di pagamento, anche con carte prepagate. Si ricorda che l’articolo 15 D.L. 179/2012 ha introdotto, a decorrere dal 30 giugno 2014 (termine così modificato dall’articolo 9, comma 15-bis, D.L. 150/2013) l’obbligo, gravante sui soggetti che effettuano l’attività di vendita di prodotti e di prestazione di servizi anche professionali, di accettare pagamenti effettuati con carte di debito. In seguito, la L. 208/2015 ha esteso l’obbligo per i commercianti e i professionisti di accettare pagamenti anche mediante carte di credito, oltre che di debito, tranne nei casi di oggettiva impossibilità tecnica. L’articolo 19-ter D.L. 152/2021 aveva modificato il suddetto articolo 15 inserendo, a decorrere dal 1° gennaio 2023, una sanzione di importo pari a 30 euro (aumentata del 4 per cento del valore della transazione) nei casi di mancata accettazione di un pagamento, di qualsiasi importo, effettuato con una carta di pagamento da parte di un soggetto obbligato (comma 4-bis). Trovano applicazione le norme generali sulle sanzioni amministrative (L. 689/1981) ma è esclusa la possibilità di procedere al pagamento in misura ridotta (c.d. oblazione amministrativa). Tale istituto consente al contravventore, entro 60 giorni dalla contestazione immediata o, se questa non vi è stata, dalla notificazione degli estremi della violazione, di pagare una somma pari alla terza parte del massimo della sanzione o, se più favorevole e qualora sia stabilito il minimo della sanzione edittale, pari al doppio del relativo importo, oltre alle spese del procedimento. L’articolo 18, comma 2 estende, invece, l’obbligo della fatturazione elettronica anche ai soggetti di “ridotte dimensioni”. Come noto l’Iva è un’imposta armonizzata al livello intra-Ue e, conseguentemente, ogni modifica attuata da uno Stato membro richiede il benestare della Commissione europea. In tal senso, con lettera protocollata dalla Commissione il 31 marzo 2021, il Governo italiano aveva chiesto ed ottenuto l’autorizzazione ad estendere l’ambito di applicazione della fatturazione elettronica ai soggetti passivi che si avvalgono della franchigia per le piccole imprese di cui all’articolo 282 della direttiva Iva. Tale obbligo trova applicazione a partire dal 1° luglio 2022 per i soggetti che nell’anno precedente hanno conseguito ricavi ovvero percepito compensi, ragguagliati ad anno, superiori a 25.000 euro e, a partire dal 1° gennaio 2024, per i restanti soggetti (articolo 18, comma 3). Per il terzo trimestre del periodo d’imposta 2022, le sanzioni di cui all’articolo 6, comma 2 del D.Lgs. 471/1997, non si applicano ai soggetti ai quali l’obbligo di fatturazione elettronica è esteso a decorrere dal 1° luglio 2022, se la fattura elettronica è emessa entro il mese successivo a quello di effettuazione dell’operazione. Il comma 4 dell’articolo 18, infine, modifica l’articolo 22, comma 5, ultimo periodo, D.L. 124/2019, sopprimendo il riferimento al comma 1-ter, ovvero alla cessione di beni e servizi nei confronti dei soli consumatori finali. Con la modifica introdotta gli operatori che mettono a disposizione degli esercenti i sistemi di pagamento sono, pertanto, tenuti a trasmettere telematicamente all’Agenzia delle entrate i dati identificativi degli strumenti di pagamento elettronico messi a disposizione degli esercenti, nonché l’importo complessivo delle transazioni giornaliere effettuate mediante gli stessi strumenti sia nei confronti dei consumatori finali sia degli operatori economici. Sarà trasmesso l’importo complessivo dei dati relativi degli importi incassati elettronicamente dagli esercenti e certificati tramite i registratori di cassa. Per ulteriori chiarimenti

Incontro, presso l’Istituto IIS Antonello di Messina, con le quinte classi finalizzato ad illustrare opportunità, programmi, politiche europee e finanziamenti agevolati per i giovani che vogliono intraprendere attività imprenditoriali. Sono state, inoltre, affrontate tematiche molto importanti come l'importanza di una attenta e accurata pianificazione aziendale, redazione di un Business Plan ben strutturato, vari regimi fiscali e forme societarie previste dall'ordinamento Italiano e varie forme di rapporti lavorativi col personale dipendente. Dal 30 giugno 2022 per professionisti e commercianti scatteranno le sanzioni in caso non accettino pagamenti elettronici: entra in vigore infatti l’obbligo di Pos, previsto dal Decreto PNRR.

SANZIONI L’obbligo del Pos trova la sua compiutezza, in senso sanzionatorio, nell’ultimo decreto legato all’attuazione del PNRR, al 30 giugno 2022 e quindi dal primo luglio, chi tra i citati obbligati non avrà ancora predisposto quanto di necessario per effettuare transazioni elettroniche. n caso contrario, si applicherà una sanzione minima di 30 euro maggiorata del 4% in relazione al valore del pagamento digitale rifiutato. Viene esclusa la possibilità, prevista dalla legge n. 689/1981 di procedere al pagamento in misura ridotta (oblazione amministrativa). Il Decreto Ministeriale 14 aprile 2022 del MISE autorizza l’incremento dell’importo del diritto annuale per gli anni 2022, 2023, 2024 delle Camere di Commercio.

A partire da maggio prende il via il Fondo impresa femminile che incentiva le donne ad avviare e rafforzare nuove attività per realizzare progetti innovativi nei settori dell’industria, artigianato, trasformazione dei prodotti agricoli, servizi, commercio e turismo. Le domande per richiedere contributi a fondo perduto e finanziamenti agevolati potranno essere presentate secondo il calendario delle date di apertura degli sportelli:

Gli sportelli online per la presentazione delle domande saranno gestiti da Invitalia per conto del Ministero dello sviluppo economico. Cos’è Il Fondo impresa femminile è l’incentivo del Ministero dello sviluppo economico che sostiene la nascita, lo sviluppo e il consolidamento delle imprese guidate da donne attraverso contributi a fondo perduto e finanziamenti agevolati. La misura dispone di una dotazione finanziaria complessiva pari a circa 200 milioni di euro, di cui 160 milioni di euro di risorse PNRR e 40 milioni di euro stanziati dalla legge di bilancio 2021. In questa prima fase il Fondo prevede l’apertura di sportelli online e l’attivazione di azioni di accompagnamento, formazione e valorizzazione della cultura imprenditoriale delle donne. Le agevolazioni saranno concesse per programmi di investimento nei settori dell’industria, artigianato, trasformazione dei prodotti agricoli, servizi, commercio e turismo. La misura rientra nel pacchetto di interventi promossi dal Ministero a sostegno della impresa femminile, indicati come prioritari nella missione “Inclusione e coesione” del PNRR che ha messo a disposizione una dotazione finanziaria complessiva di 400 milioni di euro. Con prossimi provvedimenti ministeriali verranno infine rifinanziate le altre misure già avviate come Imprese ON (Oltre Nuove Imprese a Tasso zero), a supporto della creazione di piccole e medie imprese e auto imprenditoria, e Smart&Start, a supporto di startup e PMI innovative. A chi si rivolge Il Fondo sostiene le imprese femminili di qualsiasi dimensione, già costituite o di nuova costituzione, con sede in tutte le regioni italiane. Anche le persone fisiche possono presentare domanda di finanziamento, con l’impegno di costituire una nuova impresa dopo l’eventuale ammissione alle agevolazioni. La misura si rivolge a quattro tipologie di imprese femminili:

Cosa finanzia Dipende a quale tipologia di impresa si appartiene: 1. Se una libera professionista vuole costituire una nuova impresa, oppure l’impresa è stata costituita da meno di 12 mesi, si possono presentare progetti d’investimento fino a 250 mila euro. Il Fondo mette a disposizione un contributo a fondo perduto che varia in funzione della dimensione del progetto:

2. Se invece si ha un’impresa attiva da più di 12 mesi, si possono presentare progetti d’investimento fino a 400 mila euro per sviluppare nuove attività o per ampliare attività esistenti. In questo caso, il Fondo prevede un mix di contributo a fondo perduto e finanziamento a tasso zero, con una copertura fino all’80% delle spese ammissibili, per un massimo di 320 mila euro, da rimborsare in otto anni. In entrambi i casi, non è richiesto un valore minimo del progetto d’investimento, che dovrà essere realizzato in 24 mesi. I piani di spesa possono prevedere le spese per investimento e il costo del lavoro. Sono finanziabili anche le spese per il circolante, entro un massimo del 20% del programma di spesa ammissibile (o del 25% per le imprese con più di 36 mesi). Solo per le imprese con oltre 36 mesi di vita il contributo al circolante è concesso interamente a fondo perduto. Le proponenti possono inoltre richiedere, al momento della compilazione della domanda, il servizio di assistenza tecnico-gestionale che comprende:

Le voci di spesa ammesse sono:

Quando presentare la domanda: Date di apertura Per le nuove imprese, o costituite da meno di 12 mesi, la compilazione sarà disponibile a partire dalle ore 10.00 del 5 maggio 2022, mentre la presentazione della domanda sarà possibile dalle ore 10.00 del 19 maggio 2022

Per ulteriori informazioni e per ricevere una consulenza:

Oggetto: Limite utilizzo contante

La soglia, scesa a 1.000€ dal 1° gennaio 2022, torna a 2.000€ per effetto di un emendamento approvato al decreto Milleproroghe. Il limite scenderà a 1.000 euro solo dal 1° gennaio 2023. Effetti sui trasferimenti già effettuati Con riferimento a eventuali violazioni commesse dall’inizio dell’anno, cioè allorquando il limite è temporaneamente sceso a 1.000 euro, si applica il principio del favor rei. Quindi eventuali trasferimenti di denaro, oltre la soglia ora modificata, è come se non fossero mai stati effettuati (a condizione, però, di non aver superato la soglia di 1.999,99€). A quali trasferimenti di denaro si applica il limite Il limite si applica, quindi, non solo per l’acquisto di beni e servizi, ma ad esempio, anche alle donazioni. Il padre che eroga al figlio una somma di denaro, necessaria per dare fronte alle esigenze dello stesso, non deve superare la soglia di 1.999,99 euro. Se l’importo dovesse essere superiore, il trasferimento della somma di denaro dovrà essere effettuato tramite un mezzo in grado di assicurare la tracciabilità, come un assegno bancario o circolare. Divieto di pagamenti frazionati È vigente il divieto di frazionare l’operazione al fine di aggirare il limite massimo. Il divieto di superare il limite vale anche quando il trasferimento sia effettuato con più pagamenti inferiori alla soglia che appaiono artificiosamente frazionati. A tal proposito l’art. 1, comma 2, lettera v), D.Lgs. n. 231/2007 precisa che, per operazione frazionata si intende un’operazione unitaria sotto il profilo economico, di valore pari o superiore ai limiti stabiliti dal D.Lgs. n. 231/2007, posta in essere attraverso più operazioni, singolarmente inferiori ai predetti limiti, effettuate in momenti diversi e in un circoscritto periodo di tempo fissato in 7 giorni. Sembrerebbe, quindi, che se il frazionamento dell’operazione fosse effettuato in un arco temporale più ampio, ad esempio di 8 giorni, il comportamento sia corretto, ma in realtà non è così. Infatti, la disposizione citata continua precisando che rimane ferma la sussistenza dell’operazione frazionata quando ricorrano elementi per considerarla tale. In questo caso, quindi, non assumerà alcun rilievo il limite temporale di 7 giorni. In buona sostanza deve essere verificato di volta in volta se sussistano elementi tali da far ritenere che il frazionamento dei pagamenti sia effettuato con lo specifico intento di “aggirare” il limite al trasferimento del denaro contante. Pagamenti a rate Non configura alcuna violazione della disposizione il pagamento in due o più rate di una fattura, a condizione che i singoli importi corrisposti siano inferiori al limite di 2.000 euro. Ciò anche laddove l’importo complessivamente corrisposto fosse superiore a tale limite massimo. Infatti, rientra nella prassi commerciale il pagamento dei fornitori a 30, 60 e 90 giorni data fattura. Il pagamento in più rate della somma dovuta non è effettuato con lo specifico intento di eludere la soglia. Versamenti e prelevamenti bancari Non deve essere osservato alcun limite con riferimento alle operazioni di versamento o prelevamento bancario. In tal caso il soggetto non sta effettuando alcun trasferimento denaro in favore di soggetti diversi. Infatti, il denaro è nella sua disponibilità in quanto in giacenza sul conto corrente e continua ad essere nella sua disponibilità dopo il prelievo. Tuttavia, pur non configurandosi in astratto alcuna violazione, l’eccessivo e frequente utilizzo del denaro contante potrebbe indurre l’istituto di credito a sospettare che le operazioni sono poste in essere con finalità di riciclaggio. Potrebbero quindi essere chieste spiegazioni sulla provenienza del denaro o sulle finalità del prelievo. Diversamente, qualora le indicazioni non fossero convincenti, l’istituto di credito potrebbe effettuare all’UIF la comunicazione di operazione sospetta. Dal 1° gennaio 2022 entra in vigore un cambiamento non da poco nei pagamenti in contati: scatta, infatti, il nuovo limite a 1.000 euro.

Dal prossimo anno si dovranno seguire nuove regole e per chi non si attiene al nuovo limite il rischio è di incorrere in sanzioni salate. Cosa cambia dal punto di vista pratico? Dal 2022 saranno consentiti pagamenti in contanti solo fino a 999,99 euro a un’altra persona o azienda. Per i pagamenti oltre questo importo bisogna usare strumenti tracciabili: bonifico bancario o postale, bancomat, carta di credito o debito. Nel testo della Legge di Bilancio 2022 vengono previsti tre mesi in più per la maternità di lavoratrici autonome e libere professioniste.

Potranno beneficiarne le lavoratrici autonome e professioniste che, nell’anno precedente l’inizio del periodo di maternità, abbiano percepito un reddito inferiore a 8.145 euro. Sul congedo di maternità sono diverse le novità introdotte dalla legge di Bilancio 2022, tra cui quella dei tre mesi in più per le lavoratrici autonome entro determinati limiti di reddito. Vediamo insieme quali sono i principali aggiornamenti alla disciplina del congedo parentale. Nella Legge di Bilancio 2022 si disporranno tre mesi in più di congedo maternità per le lavoratrici autonome e professioniste. Il che equivale a dire che l’indennità di maternità, attualmente erogato per cinque mesi, si percepirà per un periodo più lungo, ma in presenza di alcuni requisiti di reddito. Congedo di maternità per libere professioniste, quanti mesi dura?Per le lavoratrici autonome i tre mesi di congedo maternità extra previsti dalla legge di Bilancio 2022 vanno a sommarsi ai cinque mesi già previsti; il periodo può essere fruito prima o dopo la data del parto. In caso di adozione o affidamento i 5 mesi decorrono dal momento dell’ingresso in famiglia del minore adottato o in affido. L’indennità prevista è dell’80% del reddito da lavoro. Per beneficiare dell’indennità di maternità extra della durata di tre mesi, le lavoratrici autonome devono aver percepito reddito inferiore agli 8145 euro nell’anno precedente l’inizio del periodo di maternità. Tale livello di reddito verrà aggiustato di anno in anno a seconda delle valutazioni Istat. Per percepire i tre mesi di congedo di maternità aggiuntivi occorre poi che le lavoratrici autonome siano iscritte ad una gestione Inps o alle casse professionali. Il congedo di maternità per autonome e professioniste si rivolge alle categorie elencate negli articoli 64, 66 e 70 del Testo unico sulla tutela e sostegno della maternità e della paternità. In particolare:

La Legge di Bilancio 2022 nella sua versione proroga i vari bonus ristrutturazione, ecobonus e bonus facciate.

Rispetto alla bozza, finora in circolazione, dovrebbero essere confermati, per tutti i bonus casa, la cessione del credito e lo sconto in fattura. Attualmente il rinnovo della duplice opzione, alternativa all’utilizzo in detrazione dei bonus edilizi, è confermata soltanto per il superbonus del 110%. E’ stato rinnovato il contratto degli agenti immobiliari professionali e mandatari a titolo oneroso Fiaip con Fisascat-Cisl e Uiltuc.

Il nuovo contratto decorre dal 7 giugno 2021 e scade il 31 dicembre 2023. Sono previsti: nuovi criteri di classificazione del personale, una tantum e nuovi minimi tabellari. Il MEF, con comunicato stampa, ha reso note le deduzioni forfettarie spettanti agli autotrasportatori per il periodo d’imposta 2020.

Restano invariate rispetto al periodo precedente, e sono le seguenti:

Il Governo ha approvato definitivamente venerdì 19 marzo 2021 il Decreto Legge "Sostegni" con misure per complessivi 32 miliardi di euro, in materia di sostegno agli operatori economici e alle famiglie per l'emergenza pandemica da COVID 19.

In particolare, in materia di ammortizzatori sociali e contrasto alla povertà sono previsti:

L'art 6 del decreto prevede innanzitutto un forte rafforzamento degli stanziamenti finanziari per le coperture della Cassa integrazione di circa 5 miliardi per il 2021 mentre all'art. 7 si specifica che:

BLOCCO LICENZIAMENTI Il divieto di licenziamento individuale e collettivo per motivi economici è prorogato fino al 30 giugno, per tutti. Da quella data prosegue solo per le imprese che utilizzano cig in deroga e CISOA ovvero piccole imprese terziario e settore agricolo. Si confermano tre possibilità di derogare al divieto che sono:

NASPI All'art. 10 iI decreto prevede che i trattamenti di disoccupazione siano concessi a decorrere dalla data di entrata in vigore del decreto e fino al 31 12 2021 senza l'applicazione del requisito delle 30 giornate lavorative effettive nei dodici mesi che precedono l'inizio del periodo di disoccupazione. È stato approvato dal Consiglio dei ministri l’attesissimo decreto Sostegni, nel quale è stato incluso, come avevamo anticipato, lo stralcio dei debiti presso l’agente della riscossione di importo fino a 5.000 euro. Ci sono state però due sorprese: la prima relativa al periodo di affidamento dei carichi, che è stato ridotto di cinque anni (si era parlato di carichi affidati fino al 31 dicembre 2015, e invece la norma riguarda solo i carichi affidati fino al 31 dicembre 2010), la seconda relativa ai debitori che si vedranno annullati i carichi fino a 5.000 euro, che saranno solo quelli che hanno conseguito nel 2019 un reddito inferiore a 30.000 euro. 1) Come funziona Lo stralcio, ovvero la cancellazione dei ruoli affidati agli agenti della riscossione dal 1° gennaio 2000 al 31 dicembre 2010, riguarda i carichi di importo inferiore a 5.000 euro alla data di entrata in vigore del decreto Sostegni. Al fine di verificare se un carico rientra o meno nella previsione del decreto, si deve tenere presente che: - il carico comprende sorte capitale, interessi per ritardata iscrizione a ruolo e sanzioni; - si deve intendere correttamente il significato della parola carico, che si identifica con la partita di ruolo, ossia l’unità non frazionabile che compone il ruolo stesso, e che deriva da un singolo procedimento di controllo dell’Ufficio. La partita può essere, quindi, solo una parte dell’importo contenuto nella cartella di pagamento; d’altro canto, la partita è di norma costituita da più articoli di ruolo, corrispondenti a diverse imposte (ad esempio un carico che deriva da un avviso di accertamento che contesta Ires per 4.000, Irap per 1.000 ed Iva per 2.000 non rientra nello stralcio, perché costituisce una singola partita di importo superiore a 5.000 euro); - un valore originariamente superiore a 5.000 euro può essere stato ridotto per i pagamenti già effettuati fino alla data di entrata in vigore del decreto Sostegni (anche con le varie versioni della rottamazione) e rientrare oggi nello stralcio; anzi, la norma precisa che rientra nello stralcio anche se è ancora compreso in un rateizzo da rottamazione in corso, dal quale dovrà evidentemente essere espunto. Sono comunque esclusi dallo stralcio i carichi relativi a:

La principale novità del decreto è che la cancellazione dei debiti non riguarda tutti, ma solo i soggetti con reddito imponibile inferiore a 30.000 euro. La soglia deve essere verificata: - per le persone fisiche, in riferimento all’anno 2019; - per i soggetti diversi, in riferimento al periodo d’imposta in corso al 31 dicembre 2019. Presumibilmente l’introduzione delle soglie di reddito non modificherà le modalità di effettuazione della cancellazione dei ruoli, che avverrà ancora in automatico, come già è stato per la cancellazione ex art. 4 d.l. 119/2018. Comunque, le regole attuative saranno contenute in un decreto del Ministero dell’economia e delle finanze che dovrà essere emanato entro trenta giorni dalla conversione in legge del decreto Sostegni. 3) Sospensione Dalla data di entrata in vigore del decreto Sostegni fino all’emanazione del decreto del Ministero dell’economia e delle finanze (con le regole attuative dello stralcio) resta sospesa la riscossione di tutti i carichi che potenzialmente rientrano nella disposizione che abbiamo fin qui esaminato. Sono altresì sospesi i termini di prescrizione relativi a tali carichi. È importante che, nel frattempo, i contribuenti non paghino i debiti che potrebbero rientrare nello stralcio: l’attuale disposizione, infatti, non prevede la restituzione di quanto pagato anteriormente all’annullamento del carico (a differenza dell’omologa norma del d.l. 119/2018, che considerava non ripetibili i versamenti effettuati prima dell’entrata in vigore della legge, consentendo di recuperare, anche tramite rimborso, quelli effettuati dopo). Fisco e Tasse

Per l'acquisto di beni strumentali nuovi destinati a strutture collocate nelle regioni del Sud Italia, grazie alla proroga disposta dalla legge di Bilancio 2021 (commi 171-172), le imprese hanno ancora a disposizione il credito d’imposta per investimenti nel Mezzogiorno, di cui all’art. 1 commi 98 e seguenti, della legge di Stabilità 2016 (l. n. 208/2015).

Sono agevolabili gli investimenti facenti parte di un progetto di investimento iniziale e relativi all’acquisto di macchinari, impianti e attrezzature varie destinati a strutture produttive ubicate nelle regioni Campania, Puglia, Basilicata, Calabria, Sicilia, Molise, Sardegna e Abruzzo. Il credito d'imposta è commisurato alla quota del costo complessivo dei beni, nel limite massimo, per ciascun progetto di investimento, pari a 3 milioni di euro per le piccole imprese, a 10 milioni di euro per le medie imprese e a 15 milioni di euro per le grandi imprese. L’intensità massima dell’aiuto è pari: - al 45% per le piccole imprese, al 35% per le medie imprese, al 25% per le grandi imprese per le Regioni Calabria, Puglia, Campania, Sicilia, Basilicata e Sardegna; - al 30% per le piccole imprese, al 20% per le medie imprese e al 10% per le grandi imprese, per le Regioni Abruzzo e Molise. I soggetti che intendono avvalersi del credito d’imposta devono presentare apposita comunicazione all’Agenzia delle Entrate. La legge di Bilancio 2021 ha istituito, per il periodo 2021-2023, un Fondo per la tutela della vista, che eroga un contributo (voucher) una tantum di 50 euro per l’acquisto di occhiali da vista ovvero di lenti a contatto correttive.

Il contributo può essere riconosciuto ai membri di nuclei familiari con ISEE non superiore a 10.000 euro annui. Con successivo decreto saranno definiti modalità e i termini di erogazione. La Legge di Bilancio conferma la detrazione fiscale del 50% per arredi ed elettrodomestici aumentando il limite a 16.000 euro, in relazione ai lavori di ristrutturazione edilizia avviati a partire dal 1° gennaio 2020.

Legittimato a richiedere il bonus è chi effettua lavori di ristrutturazione edilizia ammessi al relativo sconto fiscale. |